Các nhà đầu tư đang phải “giằng co” cho các khoản vỡ nợ càng ngày càng nhiều, khi các nhà cách tân và phát triển BDS đang thiếu tiền do lãi suất huy động leo thang và sức ép tái cấp vốn cũng tăng lên.

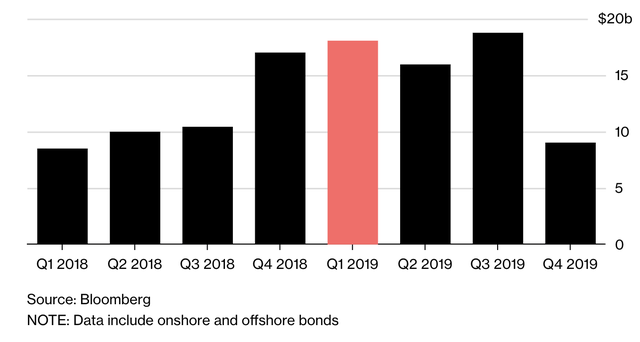

Chi phí cho vay tính bằng USD cho các tổ chức phát hành trái phiếu lãi suất cao đã tăng lên gần gấp đôi trong năm nay lên 11,2%, đa số trong số đó là những chủ đầu tư xây. Đây là mức cao nhất trong dao động 4 năm, các chỉ số ICE BofAML cho thấy. Tình hình còn tồi tệ hơn khi lĩnh vực này phải đối mặt với khoản đáo hạn trái phiếu cao kỷ lục là 18 tỷ USD, cả trong và ngoài nước ở quý đầu tiên của năm 2019. Theo dữ liệu của Bloomberg, con số này chuẩn bị sẽ còn tăng lên gấp đôi nếu các nhà đầu tư đề nghị một số khoản nợ được hoàn trả sớm hơn.

Các chủ đầu tư xây của Trung Quốc đã bị cuốn vào “cơn bão” của khủng hoảng vốn huy động trong lĩnh vực này, lý do đến từ nỗ lực ngăn chặn hoạt động tín dụng đen trong 2 năm. Mặc dù chính quyền đã đưa ra những giải pháp để cắt giảm lượng vốn huy động cho các cty ngoài quốc doanh, thì các chính sách bán hàng kiểm soát đất đai hiện tại sẽ không được nới lỏng, hãng tin Tân Hoa Xã cho biết thêm. Ít nhất 4 cty BDS đã vỡ nợ trong năm nay.

“Những điều kiện huy động có thể không cải thiện cho đến khi tâm lý thay đổi. Tình trạng vỡ nợ ngoài lục địa đang diễn ra không ngừng nghỉ hơn. Tôi tin rằng một số nhà cách tân và phát triển sẽ bị cuốn vào “cơn bão” này nếu giá thành huy động vốn tiếp tục tăng”, Clement Chong, nhà đánh giá tín dụng cấp cao tại NN Investment Partners – Singapore.

Lãi suất cho những người vay trái phiếu “rác” đã chạm gần mức cao nhất trong 4 năm qua.

Wuzhou International Holdings, một nhà cách tân và phát triển có trụ sở tại Vô Tích (Trung Quốc), đã chẳng thể hoàn trả các khoản nợ tại thị trường trong và ngoài nước trong năm nay. Neoglory Holding Group, một nhà sản xuất thủ công mỹ nghệ cũng có hoạt động kinh doanh BDS, đã chẳng thể trả ít nhất ba khoản thanh toán trái phiếu trong vòng 2 tháng qua.

Ngay cả những nhà cách tân và phát triển lớn nhất nước này cũng phải trả trái phiếu tính bằng USD với mức giá “trên trời” để lôi kéo các nhà đầu tư. Tập đoàn Evergrande, nhà cách tân và phát triển BDS lớn thứ hai cả nước, đã bán 1,8 tỷ USD ba đợt phiếu bán vào tuần trước. 13,75% phiếu lãi trên trái phiếu kỳ hạn 5 năm là mức lãi suất lớn nhất mà cty này phải trả bằng USD, theo dữ liệu của Bloomberg.

Tập đoàn BDS này đã được PBOC xếp vào danh sách bốn tập đoàn tư nhân có khả năng sẽ đồng loạt gây rủi ro cho hệ thống tài chính của quốc gia.

Giá nhà tại Trung Quốc lần đầu tiên trong nửa năm đã chứng kiến mức tăng chậm lại trong tháng 9 vừa qua, là một trong những dấu hiệu cho thấy thị trường BDS đang lao dốc do các quy định về hạn chế mua nhà của chính phủ. S&P Global Ratings chuẩn bị lĩnh vực này còn trải hiện trạng này còn tệ hại hơn nữa vào năm tới.

Các nhà cách tân và phát triển BDS Trung Quốc đối mặt với khoản nợ cao kỷ lục trong quý I năm 2019, lên đến 18,1 tỷ USD.

“Chúng tôi có thể nhìn thấy nhiều trường hợp vỡ nợ hơn nữa đối với các nhà cách tân và phát triển BDS Trung Quốc vào năm tới, khi giá thành huy động vốn tính bằng USD đang ở mức cao kỷ lục kể cả đối với một số “tên tuổi” lớn, trong khi số lượng lớn trái phiếu đáo hạn đang “kéo đến”. Trong khi đó, triển vọng doanh thu lại không có tính chờ mong cùng tâm lý của người tiêu dùng đang tệ dần”, Christopher Lee, giám đốc quản lý xếp hàng công ty tại S&P, cho hay.

Tính linh hoạt về tài chính của các nhà cách tân và phát triển BDS cũng giảm đi khi giá cổ phiếu lao dốc, khiến họ khó có thể cầm cố chứng khoán để vay nợ. 335 tỷ USD của các khoản nợ chưa thanh toán của những công niêm yết đến từ việc họ sử dụng cổ phiếu cho các tài sản thế chấp – giảm trong 7 tháng không ngừng nghỉ xuống còn 1,46 nghìn tỷ NDT trong tháng 8.

Theo Hương Giang

Theo Trí thức trẻ/Bloomberg

Bạn đang xem chuyên mục Tai Chinh ở QOV.VN